Kazang facilite l’accès à divers services en ligne via son application mobile

En Afrique du Sud, Kazang s’impose comme un levier essentiel pour moderniser les paiements et améliorer la fluidité des échanges commerciaux, tout en renforçant l’autonomie financière des petites entreprises.

Kazang est une solution fintech développée par une jeune pousse sud-africaine. Elle permet aux utilisateurs d’effectuer des transactions comme le paiement de factures, l’achat de temps d’antenne, l’envoi d’argent et la recharge de services numériques depuis son application mobile. La start-up basée à Cape Town, est dirigée par Martin Wright.

« Nous comprenons les besoins uniques des propriétaires de magasins et des communautés dynamiques qu'ils desservent, et nous sommes là pour combler le fossé avec des solutions innovantes. Nous fournissons aux commerçants un seul appareil portable qui leur ouvre les portes de nouvelles sources de revenus et transforme leurs boutiques en centres d'opportunités » a indiqué la jeune pousse.

La solution dispose d’une application mobile accessible sur iOS et sur Android, où elle a déjà été téléchargée plus de 100 000 fois. L’utilisateur se crée un compte avec un numéro de téléphone sud-africain valide, puis il contacte le service client pour finaliser l’enregistrement. Il peut par la suite recharger son portefeuille Kazang via plusieurs banques locales ou par virement instantané.

Il faut souligner que la solution Kazang est conçue pour fonctionner même dans les zones où l’accès aux infrastructures bancaires est limité. En facilitant les transactions électroniques, Kazang réduit la dépendance au cash, sécurise les paiements et permet aux petits commerçants de diversifier leurs sources de revenus. Par ailleurs, Kazang est présent en Namibie, au Botswana et en Zambie.

Adoni Conrad Quenum

Editing : Feriol Bewa

Lire aussi:

Le Sud-Africain Paul Kent offre une gamme de produits de paiements numériques variés aux entreprises

Maroc : Konta utilise l’IA pour numériser les factures fournisseurs des entreprises

Alors que l’inclusion financière reste un défi en Afrique, cette start-up marocaine offre une solution adaptée aux petites entreprises. Elle se présente comme une alternative efficace pour optimiser leur gestion financière.

Konta est une solution fintech développée par la start-up marocaine Kontatech pour simplifier la gestion financière des petites entreprises. La start-up basée à Casablanca a été fondée en 2019 par Issam Dahman, El Arbi Aboussoror et Mehdi Zirari.

« Notre plateforme vous permet d’automatiser toutes vos procédures de traitement des factures fournisseurs. Grâce à nos options d’intégrations avec votre système comptable, vos dépenses sont constamment à jour et facilement accessibles. Vous maîtrisez vos flux sortants et assurez la conformité de vos comptes fournisseurs » indique la jeune pousse.

La solution propose un compte de paiement mobile permettant aux entrepreneurs, freelances et aux petites entreprises de gérer leurs transactions financières en toute simplicité. Depuis sa plateforme web, les utilisateurs peuvent recevoir des paiements, effectuer des virements et suivre leurs finances en temps réel. L’objectif est de leur offrir une alternative aux systèmes bancaires traditionnels, souvent perçus comme complexes et peu adaptés à leurs besoins.

Il faut souligner que les utilisateurs sont assistés par une intelligence artificielle lors de l’utilisation de Konta. Par exemple, plus besoin de saisir manuellement les données de factures. L’IA se charge de les capter et de les insérer dans le système. Les factures sont également auditées automatiquement dès la réception pour éviter les erreurs et les fraudes.

Par ailleurs, Konta offre aussi la possibilité de prendre rendez-vous avec un expert des comptabilités. L’utilisateur, en fonction de ses besoins, expose ses préoccupations. Avec son approche centrée sur l’accessibilité et la simplicité, Konta ambitionne de devenir un acteur incontournable de l’inclusion financière au Maroc et en Afrique du Nord.

Adoni Conrad Quenum

Editing : Feriol Bewa

Lire aussi:

LemFi facilite l’envoi de fonds d’Europe et d’Amérique du Nord vers l’Afrique

Helios vise 750 millions $ pour son nouveau fonds axé sur l’innovation entrepreneuriale en Afrique

Depuis quelques années, les jeunes pousses africaines attirent de moins en moins de capitaux. Les initiatives se multiplient pour permettre à ces entreprises de trouver des financements pour leurs différents projets.

Helios Investment Partners, une société britannique de capital-investissement axée sur l'Afrique, a obtenu le soutien de la Société financière internationale (IFC) et de la Banque européenne d’investissement (EIB) pour lancer son nouveau fonds de 750 millions USD dédié à l’innovation technologique sur le continent.

« Le fonds vise à lever des engagements totaux de 750 millions USD pour investir dans 10 à 12 entreprises, avec un ticket moyen de 70 à 80 millions USD (à l'exclusion des montants de co-investissement) » a indiqué l’IFC.

Baptisé Helios V, ce fonds bénéficie d’un investissement de 75 millions USD de l’EIB. L’IFC a également injecté 75 millions USD, tout en réservant une enveloppe supplémentaire de 50 millions USD. Cette somme lui permettra d’investir directement dans certaines entreprises ciblées par Helios V, en complément de l’investissement réalisé par le fonds lui-même.

Sont principalement ciblées les jeunes pousses opérant sur les segments des infrastructures numériques (centres de données, réseaux de fibre optique et tours de télécommunication), des technologies financières ou encore des services commerciaux basés sur la technologie tels que les solutions cloud, la santé numérique ou encore la logistique.

Bien que cet investissement renforce l’écosystème entrepreneurial africain, son impact dépendra de la sélection des entreprises bénéficiaires et de leur capacité à générer une croissance durable dans un environnement économique parfois instable.

Pour rappel, les start-up africaines captent de moins en moins de fonds depuis plusieurs années. En 2024, elles ont levé 2,2 milliards USD en fonds propres, dettes et subventions (hors sorties), selon les données publiées d’Africa: The Big Deal, une base de données répertoriant les financements supérieurs à 100 000 USD. Cette performance est en baisse de 25% par rapport à 2023, où 2,9 milliards USD avaient été levés.

Adoni Conrad Quenum

Editing : Feriol Bewa

Lire aussi:

La SFI investit 5 millions $ dans la technologie climatique en Afrique

LoftyInc Capital mobilise 43 millions $ pour booster les start-up africaines

LoftyInc Capital, une société de capital-risque axée sur l’Afrique, a annoncé la semaine dernière la réussite d’un tour de table d’un montant de 43 millions USD. Les fonds seront utilisés pour financer des start-up africaines en phase de démarrage, en mettant l'accent sur des marchés clés tels que l'Afrique francophone, l'Égypte, le Nigeria et le Kenya. Cette initiative s'inscrit dans le cadre d’une dynamique plus large visant à stimuler la croissance des jeunes entreprises africaines, souvent confrontées à des défis de financement.

Lire aussi:

LemFi facilite l’envoi de fonds d’Europe et d’Amérique du Nord vers l’Afrique

LemFi facilite l’envoi de fonds d’Europe et d’Amérique du Nord vers l’Afrique

En janvier 2025, la fintech a levé 53 millions $ lors d'un tour de financement de série B, mené par Highland Europe, portant le total des fonds levés à 85 millions $. Elle veut s’imposer comme le hub de services financiers pour les immigrants.

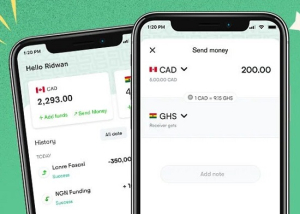

LemFi est une solution fintech développée par une jeune pousse nigériane. Elle permet aux utilisateurs, en l’occurrence les communautés diasporiques d’Europe et d’Amérique du Nord, de transférer des fonds des pays africains. La start-up a été fondée en 2021 par Ridwan Olalere et Rian Cochran sous le nom de Lemonade Finance avant un changement de nom en 2023 pour devenir LemFi.

En janvier dernier, la fintech nigériane a levé 53 millions $ pour développer ses produits, renforcer sa présence mondiale en tant que hub de services financiers pour les immigrants et soutenir sa croissance. Dans ce cadre, Ridwan Oladere a indiqué : « ce nouveau financement nous soutiendra dans notre mission de construire le centre de services financiers pour les immigrés à l'échelle mondiale, en ajoutant de nouvelles fonctionnalités et en nous étendant à de nouveaux pays ».

La solution dispose d’une application mobile accessible sur iOS et sur Android où elle a déjà été téléchargée plus du million de fois, selon les données de Play Store. L’utilisateur se crée un compte et accède aux services de LemFi. Outre le transfert d’argent international, la fintech propose la création de comptes internationaux, la demande d’argent aux proches ou encore la création de lien de paiement.

Cependant, il faut souligner que les transferts via LemFi peuvent être effectués directement vers des comptes bancaires, des portefeuilles mobiles ou d'autres options disponibles. En ce qui concerne les frais de transactions, ils sont inexistants vers certaines destinations et plutôt marginales sur d’autres. Par ailleurs, il faut rappeler que la jeune pousse nigériane est soutenue par diverses entités, en l’occurrence l’accélérateur californien Y Combinator qui l’avait sélectionné dans sa cohorte Été 2021.

Adoni Conrad Quenum

Editing : Feriol Bewa

Lire aussi:

Rwanda : JaliKoi concentre crédit, cashback et e-commerce sur son application

Burkina Faso : Orange renforce sa plateforme Mobile Money avec l'appui de Comviva

Le marché des paiements mobiles connaît une croissance rapide en Afrique, révolutionnant l'accès aux services financiers. Des acteurs majeurs comme Orange Money sont au cœur de cette transformation numérique, en proposant des solutions innovantes adaptées aux besoins des populations.

Le mercredi 5 mars, lors du Congrès mondial de la téléphonie mobile (MWC) à Barcelone, Orange Money Burkina Faso a annoncé la mise à niveau de sa plateforme de services financiers mobiles avec Mobiquity® Pay X, une solution de nouvelle génération développée par Comviva. Cette évolution vise à renforcer l’innovation et à offrir une expérience utilisateur améliorée aux clients d’Orange Money dans le pays.

« Orange Money est l'un de nos principaux moteurs de croissance, contribuant de manière significative au développement économique et social au Burkina Faso. Nous sommes particulièrement impressionnés par l'architecture en microservices, la conception ouverte et la philosophie API-first de Mobiquity® Pay X, qui nous permettront d’étendre considérablement l’écosystème Orange Money dans la région et de fournir des services innovants à nos clients », a déclaré Christophe Baziemo, directeur général d'Orange Money Burkina Faso.

En Afrique de l'Ouest, le marché des services financiers mobiles connaît une forte expansion, portée par l’essor des paiements numériques et les initiatives des opérateurs pour renforcer l’inclusion financière. Selon les résultats financiers du Groupe Orange Côte d'Ivoire, dont fait partie Orange Burkina Faso, le groupe a terminé l'année 2024 avec un chiffre d'affaires consolidé de 1084,1 milliards FCFA (1,8 milliard $), en croissance de 6,6%. Cette performance est principalement alimentée par des secteurs clés, tels que la data mobile, Orange Money et la fibre, illustrant ainsi la demande croissante pour les services financiers mobiles dans la région.

La nouvelle plateforme, basée sur l'informatique en nuage, représente une solution de pointe offrant une suite complète de services de gestion de l'information, notamment pour l'argent numérique, les portefeuilles et les paiements. Son architecture robuste et évolutive garantit une expérience sécurisée et conviviale, tandis que la modularité améliorée permet une mise sur le marché accélérée de nouveaux services.

Avec plus de dix ans d’expertise dans les paiements numériques, Comviva a déployé sa plateforme Mobiquity® Pay dans plus de 60 projets répartis sur 45 pays. Cette modernisation devrait permettre à Orange Money Burkina Faso de lancer de nouveaux services plus rapidement, d’améliorer l’interopérabilité avec d’autres systèmes financiers et de renforcer la sécurité des transactions. À terme, l’initiative contribuera à dynamiser l’écosystème des paiements mobiles et à favoriser une inclusion financière accrue dans le pays.

Samira Njoya

Edité par Sèna D. B. de Sodji

Lire aussi:

Orange s’associe à Eutelsat pour fournir l’Internet par satellite en Afrique

Le Ghana et le Rwanda travaillent sur un système numérique de paiement unifié

Favoriser une zone de libre-échange entre les pays africains est au cœur des initiatives gouvernementales visant à renforcer l'intégration économique du continent. Cela passe par la mise en place de projets qui facilitent les échanges commerciaux et les transactions transfrontalières.

Le Global Finance & Technology Network (GFTN), une organisation fondée par l'Autorité monétaire de Singapour (MAS), a établi un partenariat avec les banques centrales du Ghana et du Rwanda pour lancer le projet Africa's Next-Gen Digital Payment Infrastructure, également connu sous le nom de « Project 54 ». L’initiative vise à déployer une infrastructure de paiement numérique de nouvelle génération, facilitant les transactions transfrontalières instantanées, sécurisées et à faible coût en Afrique. Le projet a été présenté le mardi 25 février lors du Forum Inclusive Fintech (IFF) à Kigali.

« En tant que gardiens du système financier, nous devons rester inébranlables dans notre mission de supprimer les barrières, d’autonomiser les entreprises et de créer des opportunités inclusives pour tous. Grâce à des initiatives comme celle-ci, nous façonnons l’avenir du paysage financier de l’Afrique », a déclaré John Rwangombwa, gouverneur de la Banque nationale du Rwanda.

Le projet s’inscrit dans le cadre de la mise en place de la Zone de libre-échange continentale africaine (ZLECAf), qui ambitionne de créer un marché unique à l’échelle du continent. Cependant, les coûts de transaction élevés et la lenteur des transferts de fonds constituent des freins majeurs. Selon un rapport de l'Institut d'étude de sécurité, en 2022, les envois de fonds vers l’Afrique ont atteint environ 100 milliards de dollars. Sur ce montant, 19,4 milliards de dollars ont été transférés en Afrique, ce qui souligne l'importance des flux financiers intracontinentaux.

Project 54 vise entre autres à faciliter les services de transferts d'argent entre les pays africains. L'initiative s’articule autour de trois piliers, à savoir : une infrastructure d'identité fiable qui garantit des identités numériques sûres, vérifiables et universelles qui facilitent les transactions financières transparentes ; un système de paiement interopérable qui crée une infrastructure normalisée permettant des transactions transfrontalières en temps réel au sein de l'écosystème financier africain ; et un cadre de passeports pour les licences des fintechs, permettant aux entreprises agréées dans l’un des deux pays d’opérer dans l’autre avec des exigences réglementaires allégées. Un accord a d'ailleurs été signé entre le Ghana et le Rwanda à cet effet.

Dans les prochains mois, les promoteurs du projet finaliseront la feuille de route, harmoniseront les approches réglementaires et lanceront des déploiements pilotes avant une adoption à grande échelle. Un modèle de tarification adapté aux transactions de différentes valeurs sera mis en place pour garantir la viabilité financière du système. De plus, les régulateurs, institutions financières, fintech et investisseurs seront impliqués dans la co-création d’un écosystème de paiement numérique durable.

Samira Njoya

Edité par Sèna D. B. de Sodji

Lire aussi:

Le Ghana et le Rwanda signent un accord pour favoriser l’expansion des fintech

Rwanda : JaliKoi concentre crédit, cashback et e-commerce sur son application

Au Rwanda, JaliKoi veut se positionner comme une super-application polyvalente, combinant commodité, avantages financiers et opportunités de croissance pour les entreprises et les particuliers.

JaliKoi est une application développée par la fintech rwandaise Jali Finance. Lancée le lundi 24 février 2025 en marge de la deuxième édition du Forum fintech inclusif (IFF), elle vise à transformer l'expérience financière des particuliers et des entreprises en offrant une gamme complète de services intégrés. La start-up basée à Kigali est dirigée par Félix Nkundimana.

Big news!

— Jali Finance (@JaliFinance) February 26, 2025

While at the @inclusIFF, we officially launched Our Product, JaliKoi—your one-stop solution for all financial services!

Seamless purchases, utilities, and more—all in one place!

Read more in this article: https://t.co/TpnBFddkiz!#IFF2025 #Fintech #SuperApp pic.twitter.com/Z7O8mlXf1U

« Chaque entreprise propose sa propre plateforme numérique et les consommateurs sont obligés d'utiliser plusieurs canaux pour accéder aux services. Ce que nous avons fait, c'est centraliser tous les services numériques proposés par les différentes entreprises pour qu'ils soient accessibles via une seule plateforme, JaliKoi » a indiqué Frank Mugisha, directeur de la technologie chez Jali Finance.

La solution dispose d’une application mobile accessible sur iOS et sur Android. Après la création d’un compte, les particuliers peuvent obtenir des financements pour des biens tels que des motos ou des véhicules, avec des taux d'intérêt abordables et des modalités de remboursement flexibles. À chaque transaction effectuée via l'application, les utilisateurs reçoivent un pourcentage de leur dépense sous forme de cashback, qu'ils peuvent utiliser pour régler d'autres factures ou effectuer de nouveaux achats.

De plus, JaliKoi permet de payer facilement les factures de services publics tels que le rechargement téléphonique, l'électricité et les abonnements TV, tout en accumulant des récompenses en cashback. En ce qui concerne les entreprises, la solution propose des programmes de fidélisation par cashback, des campagnes de vente liées à des causes sociales ou encore une plateforme d’e-commerce pour vendre leurs produits en ligne, élargissant ainsi leur portée et facilitant les transactions avec les clients.

« La fintech apporte agilité et innovation, tandis que les institutions financières apportent confiance et envergure. Ensemble, elles peuvent débloquer de nouvelles opportunités de croissance et d'inclusion », a déclaré Félix Nkundimana.

Malgré son potentiel, certains obstacles peuvent freiner sa croissance. Son succès dépendra entre autres de sa capacité à sensibiliser les utilisateurs, garantir une expérience fluide et sécurisée, et se différencier de la concurrence. Un partenariat avec des opérateurs télécoms et des banques pourrait renforcer son positionnement sur le marché.

Adoni Conrad Quenum

Editing : Feriol Bewa

Lire aussi:

Le Rwandais Felix Rubanda facilite la recharge de véhicules électriques en Afrique

Mashreq Bank prévoit une plateforme financière pour les entreprises en Égypte

L’émirati Mashreq Bank prévoit de lancer en Égypte Mashreq NEO CORP, une plateforme numérique de services bancaires aux entreprises. L’initiative vise à renforcer le paysage bancaire digital du pays, en offrant aux clients un accès simplifié à une gamme complète de services, notamment la gestion de trésorerie, les paiements, les encaissements et les opérations commerciales internationales.

Lire aussi:

Le Sénégal vise 15 % du PIB grâce au numérique d’ici 10 ans

Le Ghana et le Rwanda signent un accord pour favoriser l’expansion des fintech

Avec l'accélération de la transformation numérique en Afrique, les coopérations entre pays deviennent cruciales. Elles permettent de faciliter l'accès aux technologies, d'optimiser les ressources et d'encourager l'innovation.

La Banque du Ghana (BoG) et la Banque nationale du Rwanda (NBR) ont signé, le mardi 25 février, un protocole d’accord lors du Forum des technologies financières inclusives, récemment tenu au Rwanda. Cet accord vise à mettre en place un système de « passeports de licence », permettant aux fintech respectant les régulations de fonctionner librement dans les deux pays, facilitant ainsi leur expansion tout en réduisant les obstacles réglementaires.

Ghana and Rwanda Sign a Memorandum of Understanding (MOU) to Implement a Licence Passporting Framework and Cross-Border Payment Interoperability pic.twitter.com/wrqmW3NMOO

— Bank of Ghana (@thebankofghana) February 27, 2025

« La signature de ce mémorandum d’accord réaffirme notre engagement en faveur de la création d’un marché africain intégré. Il offre la possibilité d'améliorer les conditions de vie de nos citoyens et ouvre de nouvelles perspectives pour un environnement propice à l’innovation et à l’investissement dans les technologies financières, au bénéfice final de nos économies, en particulier des micro, petites et moyennes entreprises (MPME) », a déclaré Johnson Asiama, ancien gouverneur adjoint de la Banque du Ghana.

Ce partenariat s’inscrit dans une stratégie plus large visant à renforcer l’écosystème fintech en Afrique et à promouvoir l'intégration économique régionale. Le Rwanda, qui prévoit d'attirer 300 fintech d’ici 2029, de créer 7500 emplois directs et d'attirer 200 millions de dollars d'investissements, a récemment lancé une Stratégie nationale Fintech ainsi qu’un système national de paiement numérique. De son côté, le Ghana, acteur majeur dans le domaine des technologies financières, s’efforce d'optimiser ses infrastructures de paiement et d'encourager les initiatives innovantes.

En facilitant l'intégration des services financiers numériques, cet accord joue un rôle clé dans la concrétisation de la vision de la Zone de libre-échange continentale africaine (ZLECAf) et dans l'accélération de la transformation numérique du continent. Alors que le secteur fintech connaît une expansion rapide, l'Afrique pourrait émerger en tant que hub mondial de la fintech, à condition de surmonter les défis liés à la numérisation et à l'inclusion financière. En 2024, les fintech africaines ont levé 1,034 milliard de dollars, représentant 47 % du total des fonds récoltés par les start-up du continent, contre 42 % en 2023, selon les données d’Africa: The Big Deal.

Samira Njoya

Edité par Sèna D. B. de Sodji

Lire aussi:

Le Rwanda se dote d’une stratégie pour devenir un hub fintech en Afrique