Djibouti lance une étude de faisabilité sur la numérisation des paiements

Le ministère délégué chargé de l'Economie numérique et de l'Innovation de Djibouti, en partenariat avec le ministère de l'Economie et des Finances, a organisé le dimanche 14 juillet une réunion de lancement de l'étude de faisabilité sur la numérisation des paiements à Djibouti. L’initiative vise à moderniser les systèmes de paiement, à améliorer l'inclusion financière et à stimuler l'économie numérique dans le pays.

Lire aussi:

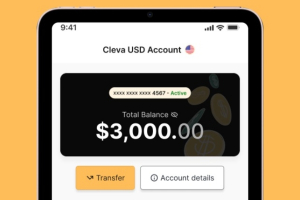

L’application Cleva facilite la réception des paiements internationaux

L’application Cleva facilite la réception des paiements internationaux

Après des études dans de prestigieuses universités américaines, deux tech entrepreneurs nigérians se sont décidé à résoudre le problème de la réception des paiements internationaux à l’échelle mondiale. Ils ont choisi de débuter l’aventure par leur pays d’origine, le Nigeria.

Cleva est une solution fintech développée par une jeune pousse nigériane. Elle permet aux utilisateurs, particuliers ou entreprises, de recevoir des paiements internationaux en dollars américains sur un compte basé aux Etats-Unis. La start-up dispose d’un siège social à Lagos au Nigeria.

Fondée en 2023 par Philip Abel et Tolu Alabi, elle a levé un montant de 1,5 million $ en janvier 2024 pour financer la mise en place du projet et l'élaboration des services et de l’offre commerciale. La fintech rejoint dans la foulée la cohorte Hiver 2024 de l’accélérateur californien Y Combinator.

S’exprimant sur les services proposés par Cleva, Tolu Alabi explique : « Le problème que nous essayons de résoudre, à savoir permettre aux gens de recevoir des paiements internationaux, n'est ni un problème nigérian ni un problème africain. C'est un problème mondial ; les gens en Amérique latine, en Asie et même au Canada ont besoin de recevoir des dollars pour leur travail et leurs services ».

Les deux cofondateurs ont ainsi mis en place une application mobile disponible sur iOS et sur Android où elle a déjà été téléchargée plus de 10 000 fois, d’après les données de Play Store. L’utilisateur, après téléchargement, crée un compte avec son adresse e-mail. Il aura ensuite besoin de fournir sa pièce d’identité pour faire valider son compte. Pour l’instant, la solution est destinée aux Nigérians. « Nous commençons par le Nigeria parce que nous connaissons le marché et qu'il s'agit d'un marché important », ajoute Tolu Alabi.

Outre la réception des paiements internationaux, Cleva permet de convertir les dollars américains en monnaie locale et d’effectuer des opérations avec des comptes bancaires locaux. La fintech propose également des cartes bancaires virtuelles en dollars américains pour faciliter les transactions commerciales. « Mais nous pensons qu'en raison de nos antécédents, nous sommes très bien placés pour résoudre ce problème [réception des paiements internationaux] à l'échelle mondiale », conclut Tolu Alabi.

Adoni Conrad Quenum

Lire aussi:

Paul Kwesi Damalie, un investisseur et un expert en fintech

Passionné par la création de solutions technologiques, notamment dans le domaine de la finance, il s’engage à résoudre divers problèmes au sein de sa communauté. Il a investi et fondé plusieurs entreprises en Afrique.

Paul Kwesi Damalie (photo) est un entrepreneur en série et investisseur ghanéen. Il a fondé Damalie Innovation Holdings Group (DIH Group) en 2023, une société d’investissement dédiée à améliorer la vie d’un milliard de personnes en investissant dans des secteurs clés, en créant une valeur exponentielle.

DIH Group se concentre sur des domaines tels que les technologies de la santé, la chaîne de valeur du sport, les jeux et divertissements familiaux, les infrastructures urbaines, le développement urbain, le commerce et la finance intégrée, ainsi que la résilience climatique.

En tant qu’investisseur providentiel, Paul Kwesi Damalie soutient la start-up DrDoGood, fondée en 2023. Cette dernière vise à révolutionner l’accès et la prestation des soins de santé primaires grâce à une application web et mobile facilitant les interactions entre patients et prestataires de soins.

En 2013, il a cofondé Wordstreem, une application de streaming audio social destinée aux ministères chrétiens pour engager leur communauté. Il en a été le président-directeur général la première année. En 2016, il a cofondé Loystar, une plateforme numérique de fidélisation et de commerce permettant aux commerçants de vendre et de fidéliser leurs clients. Il y a occupé le poste de directeur du développement des affaires et des opérations pendant un an.

Toujours en 2016, Paul Kwesi Damalie a cofondé Inclusive Financial Technologies, une entreprise développant une infrastructure numérique pour l’Afrique afin de rendre les données financières accessibles mondialement. Il en a été le PDG pendant deux ans. En 2018, il a fondé Appruve, une start-up facilitant la vérification d’identité des personnes et des entreprises à travers l’Afrique, où il a été PDG jusqu’en 2023.

Le Ghanéen est diplômé de la Radford University College où il a obtenu en 2014 un bachelor en finance et gestion stratégiques. Pour acquérir de l’expérience, il a travaillé pour plusieurs entreprises.

En 2015, il a été responsable national de Next Money au Ghana, une communauté visant à améliorer les services financiers. En 2018, il a rejoint le conseil consultatif de Financial Inclusion Forum Africa, qui regroupe des passionnés de l’inclusion financière en Afrique. En 2023, il est devenu investisseur providentiel de Moneex, une start-up de technologie financière aidant les freelances, entreprises et diasporas en Afrique.

Melchior Koba

Lire aussi:

Ama Dadson, une éditrice et distributrice numérique de livres audio africains

Sean Rossouw simplifie l’accès aux prêts et à l’épargne

Il utilise la technologie pour proposer des services financiers aux populations sud-africaines. Grâce à son entreprise BenX, il aide ses clients à épargner et à améliorer leur cote de crédit, leur permettant ainsi d’accéder à des prêts abordables.

Sean Rossouw (photo) est un expert en finance et un entrepreneur sud-africain. Il est le fondateur et le président-directeur général de BenX, une start-up fintech qui veut accroître l’inclusion financière en Afrique.

Créée en 2019, BenX vise à simplifier l’accès aux prêts abordables et à faciliter l’épargne. Avec CreditBuilder, la société permet aux utilisateurs sous-bancarisés d’améliorer leur cote de crédit pour obtenir des prêts. « CreditBuilder, notre produit phare, offre aux clients un moyen simple et abordable d’améliorer leur cote de crédit tout en constituant un fonds d’épargne d’urgence », peut-on lire sur la plateforme de l’entreprise.

BenX s’appuie sur un réseau de partenaires fournisseurs de prêts et de crédits enregistrés pour conseiller ses clients sur la demande de prêts et de facilités de crédit en fonction de leur score de crédit. A ce jour, plus de 100 000 clients ont bénéficié des services de BenX, et ce nombre ne cesse de croître.

Sean Rossouw est également un cofondateur et le directeur de Core Fund Administrators, une entreprise fondée en 2009 qui fournit des services d’administration de fonds pour les fonds de prestations non réclamées dans les institutions financières. En janvier 2023, les actifs sous administration dépassaient les 23 millions de dollars et le nombre de membres excédait les 23 000.

Avant de lancer ces deux entreprises, Sean Rossouw a cofondé Kwikpay en 1998, une passerelle de paiement électronique dont il a été PDG pendant plus de deux ans. En 2000, il a cofondé I-Digital Africa, une société spécialisée dans les services de données en ligne pour l’emploi et la vérification des véhicules, où il a été directeur général jusqu’en 2003. L’année suivante, le Sud-Africain a fondé The Data Factory, une société d’externalisation des processus d’affaires axée sur les services de retrait anticipé pour l’industrie du financement de la retraite, dont il a été PDG jusqu’en 2009.

Sean Rossouw est titulaire d’un bachelor en finance obtenu en 1987 à l’université du Cap. L’année suivante, il a rejoint EY en tant que manager en audit, poste qu’il a occupé jusqu’en 1991. De 2003 à 2005, il a été directeur général de LexisNexis Risk Solutions, une entreprise spécialisée dans la gestion de données.

Melchior Koba

Lire aussi:

Thato Garekoe, l’entrepreneur qui facilite la création de boutique en ligne

Maroc : Siham Elmejjad simplifie les programmes de fidélisation

Elle possède une solide expérience dans le numérique et le développement de programmes de fidélisation en ligne. Son entreprise permet aux consommateurs de centraliser leurs points de fidélité sur une plateforme unique facilitant leur utilisation.

Siham Elmejjad (photo) est une ingénieure de formation et entrepreneure marocaine. Elle est une cofondatrice et la présidente-directrice générale de Tookeez, une start-up inspirée par sa passion pour l’inclusion numérique, économique et financière.

Tookeez a été fondée en 2020 par les sœurs Siham et Wiam Elmejjad, ainsi que Hicham Amadi. La start-up offre une plateforme qui permet aux consommateurs de convertir leurs récompenses en avantages tangibles. En d’autres termes, les utilisateurs peuvent rassembler leurs points de fidélité obtenus chez plusieurs enseignes dans un portefeuille numérique unique. Ils peuvent ensuite échanger ces points contre des services ou des réductions.

Tookeez aide aussi les entreprises à mieux comprendre leurs clients. Elle propose des analyses du comportement des consommateurs et des campagnes de marketing ciblées. En mars 2024, Tookeez a levé 1,5 million de dollars auprès d’Azur Innovation Fund. L’objectif est d’atteindre 4 millions d’utilisateurs d’ici 2028 et de s’implanter dans un nouveau pays d’ici 2026. Actuellement, la plateforme compte plus de 20 000 utilisateurs.

« Nous prévoyons d’enrichir l’expérience utilisateur en développant de nouvelles fonctionnalités et en intégrant des technologies de pointe comme la blockchain et l’intelligence artificielle pour optimiser les interactions entre les marques et les consommateurs au sein de notre système », affirme la PDG de la start-up.

Siham Elmejjad est titulaire d’un diplôme d’ingénieure en technologie de l’information obtenu en 2002 à l’Institut national des postes et télécommunications (INPT). Elle a débuté sa carrière cette même année à Alcatel Research and Innovation en tant qu’ingénieure d’études et de développement. En 2004, elle devient directrice marketing de Maroc Telecom.

En 2006, elle a rejoint Bilendi, une société de conception et de commercialisation de programmes de fidélisation sur Internet. Successivement, elle y a occupé les postes de gestionnaire des affaires et du développement et de directrice générale au Maroc. En 2019, elle devient la vice-présidente exécutive responsable des produits et livraisons de World Wide Loyalty System (2WLS) où elle a travaillé jusqu’en 2023. 2WLS aide les marques à adopter des stratégies de fidélisation pour leurs clients et partenaires.

Melchior Koba

Lire aussi:

Le Marocain Amine Khayatei Houssaini rend le recrutement intelligent

Norfund investit 20 millions $ dans les fintech en Afrique et en Asie

En Afrique, le segment des technologies financières est le plus attractif. En 2022, l’entreprise Norfund a décidé de se positionner également sur ce segment aux côtés de partenaires stratégiques.

Norfund, un fonds d’investissement norvégien appartenant à l’Etat, a annoncé le mercredi 3 juillet un investissement de 20 millions $ dans un nouveau fonds de la société de capital-investissement britannique Apis. Baptisé Apis Growth Markets III, le fonds investira dans des sociétés de services financiers à forte croissance et axées sur la technologie à l'échelle mondiale, en l’occurrence en Afrique et en Asie.

« L'expertise d'Apis en matière de solutions de paiement et de finance intégrée est profonde. Les paiements numériques transparents et sans numéraire peuvent considérablement stimuler la productivité et améliorer l'inclusion numérique, un domaine dans lequel Apis excelle vraiment. En outre, nous reconnaissons le rôle vital de la finance intégrée pour aider les entrepreneurs et les petites entreprises à accéder aux actifs productifs dont ils ont besoin pour prospérer », a déclaré Kathy Chang, directrice de l'investissement chez Norfund.

Cet investissement intervient dans un contexte où les financements dans les jeunes pousses sont en baisse dans le monde entier. En Afrique, les fonds levés par les start-up du continent au premier semestre de cette année ont baissé de 56% par rapport à 2023, s’établissant à 530 millions $, d’après des données de Disrupt Africa. La raréfaction des gros deals supérieurs à 100 millions $ (funding winter) couplée au recentrage des investissements d’importants fonds mondiaux non axés sur l’Afrique peut expliquer ce recul des financements.

Apis Growth Markets III compte financer entre 10 et 15 start-up opérant dans les technologies financières. Des montants compris entre 60 et 70 millions $ seront injectés dans les différentes jeunes pousses pour les prises de participation à venir.

Adoni Conrad Quenum

Lire aussi:

Nouveau fonds de 75 millions $ pour investir dans des start-up africaines

Latin American Fintech Minka Enters East African Market

Colombian fintech Minka has expanded into the East African market to facilitate global purchases for Africans by enabling global merchants to accept local payments, such as mobile money or cash.

Minka's model employs in-house financial protocols to accelerate money transfers between banks by creating a common language for different payment systems, simplifying the reconciliation process.

VezoPay Launches Africa’s First Smart Ring for Contactless Payments

VezoPay has introduced Africa’s first smart ring, revolutionizing contactless payments across the continent.

This ring offers quick, secure payments in just a second, connecting seamlessly to any terminal using advanced NFC tokenization to encrypt data, approved by Visa and Mastercard.

L’IMAO lance un Projet d'identifiant bancaire unique en Afrique de l'Ouest

L’Institut monétaire de l’Afrique de l’Ouest (IMAO) a procédé le mercredi 26 juin au lancement du Projet de l’identifiant bancaire unique et l’interopérabilité digitale en Guinée, en Gambie, en Sierra Leone et au Liberia. Le projet soutenu financièrement par la Banque africaine de développement, vise à développer le système financier de la Zone monétaire de l’Afrique de l’Ouest (ZMAO), à promouvoir la croissance économique, à réduire la pauvreté, et à renforcer l’inclusion financière pour une intégration économique et financière réussie en Afrique de l’Ouest.

Lire aussi:

L’entreprise canadienne EZO propose sa solution financière à la Guinée

Cameroun : Ejara donne accès à l’écosystème de la finance numérique

Le développement des start-up de technologies financières en Afrique a offert des alternatives aux populations exclues des services financiers traditionnels. Grâce à ces solutions, elles peuvent épargner ou investir en fonction de leurs moyens.

Ejara est une solution fintech développée par une jeune pousse camerounaise. Elle permet aux utilisateurs d’accéder aux services financiers grâce à son application mobile. La start-up, basée à Douala, a été fondée en 2020 par Nelly Chatue-Diop, Baptiste Andrieux et Tierno Tall. En 2022, elle a réussi un tour de financement de 8 millions $ pour démocratiser l’accès aux produits numériques d’investissement et d’épargne et soutenir sa croissance sur le continent.

« En Afrique, la plupart des gens n'ont pas le filet de sécurité qu'est le fonds de retraite et certains clients utilisent Ejara pour cela. Il y a des utilisateurs, des mères en particulier, qui utilisent la plateforme pour investir dans l'éducation universitaire de leurs enfants. Ensuite, nous avons une petite partie de la base de clients qui sont des grossistes et qui font beaucoup de volumes ; ils utilisent la crypto pour financer et acheter leurs marchandises à des fournisseurs étrangers via cette méthode », a indiqué Nelly Chatue-Diop.

L’application d’Ejara est disponible sur iOS et sur Android où elle a déjà été téléchargée plus de 100 000 fois. L’utilisateur, après téléchargement, se crée un compte pour accéder aux divers services de la jeune pousse. Entre autres, il est possible d’épargner des fonds et de gagner jusqu’à 5 % d’intérêt annuel ou encore d’acheter et de vendre les cryptomonnaies. Du bitcoin au tether, en passant par l’ethereum ou encore le Binance Coin, la fintech camerounaise offre aux populations africaines l’accès à ces cryptomonnaies.

Le système d’Ejara est basé sur la blockchain, ce qui garantit des transactions sécurisées. Aussi, la fintech a mis en place une passerelle qui permet à ses utilisateurs de recharger leur portefeuille numérique grâce au mobile money. Ainsi, avec 1 000 FCFA (environ 1,63 $), l’utilisateur peut commencer à épargner ou à investir sur la plateforme mobile de la jeune pousse camerounaise.

« La transparence et la sécurité intégrées de la blockchain, combinées à la popularité des services bancaires mobiles en Afrique, m'ont fait comprendre qu'une plateforme d'investissement mobile basée sur la blockchain était la clé de l'expansion de l'inclusion financière », a déclaré Nelly Chatue-Diop.

Adoni Conrad Quenum

Lire aussi: