OpenseedVC clôture son premier fonds d’amorçage à 10 millions $

OpenseedVC, une entité basée au Royaume-uni qui soutient les entreprises technologiques en Afrique et en Europe, a annoncé le lundi 20 mai la clôture de son premier fonds d’amorçage à 10 millions $. L’entité utilisera les fonds pour soutenir les start-up en Afrique et en Europe opérant dans l’e-commerce, la fintech, la healthtech, la productivité, etc.

« Notre thèse est qu'en soutenant des opérateurs expérimentés dès le début de leur parcours avec le bon capital et le soutien d'opérateurs pairs, vous pouvez construire un portefeuille diversifié qui génère des rendements incroyables pour les investisseurs et fournit un soutien crucial aux opérateurs ambitieux lorsqu'ils en ont le plus besoin », a indiqué Maria Rotilu (photo), fondatrice d’OpenseedVC.

1/5🚀 We’ve got exciting news!

— OpenseedVC (@openseedvc) May 20, 2024

We're delighted to announce the launch of @OpenseedVC, early believers in experienced operators as they take the leap to start their technology companies 🚀#preseed #tech #angel #europe #africa #openseedvc

Lire aussi:

Ghana : Proxtera et DBG soutiennent les PME avec 100 millions USD

Malgré leur importance dans le tissu entrepreneurial et leur rôle moteur en matière de développement économique, les PME d’Afrique subsaharienne souffrent d’un accès très limité aux financements formels.

Proxtera, une entreprise de technologie financière basée à Singapour, a annoncé le mercredi 15 mai la conclusion d'un partenariat avec la Banque de développement du Ghana (DBG). C'était en marge du sommet 3iAfrica qui s’est tenu à Accra. Ce partenariat vise à mettre en place une plateforme numérique dotée de 100 millions de dollars pour octroyer des prêts aux petites et moyennes entreprises (PME) du Ghana.

Kwamina Duker, directeur général de la DBG, a souligné que cette plateforme permettra de rendre le processus d'obtention de prêts beaucoup plus rapide et efficace, contribuant ainsi à réduire la prime de risque du taux d'intérêt appliqué aux PME au fil du temps. « Si aujourd'hui, il faut environ trois à six mois pour obtenir un prêt, avec une énorme quantité de documentation, et que nous pouvons réduire cela à un délai de traitement littéralement en temps réel de 24 heures... alors nous pouvons apprécier les avantages de la numérisation », a-t-il déclaré.

Dans le cadre de ce partenariat, la DBG, via la plateforme numérique Proxtera, offrira aux PME bénéficiaires des prêts pour la croissance et l'expansion. Les PME éligibles doivent être détenues par des citoyens ghanéens et opérer dans le pays, avec un plan financier bancable, notamment dans des secteurs clés tels que l'agriculture, l'industrie manufacturière, les technologies de l'information et de la communication (TIC), ainsi que d'autres secteurs à forte valeur ajoutée.

Ce partenariat entre la DBG et Proxtera marque un tournant majeur dans le cheminement du Ghana vers l'inclusion financière numérique. En facilitant l'accès au financement pour les PME, cette collaboration contribuera à stimuler la croissance économique du Ghana et à créer des opportunités d'emploi, tout en renforçant le tissu économique du pays. Il est important de noter que la stratégie nationale d'inclusion financière et de développement, élaborée en collaboration avec la Banque mondiale, vise à accroître l'inclusion financière à 85 % en 2023, contre 58 % en 2020.

Samira Njoya

Lire aussi:

Ghana : vers une révolution gouvernementale avec la blockchain

Egypte : MNZL lève 3,5 millions $ pour soutenir sa croissance

MNZL, une start-up égyptienne qui opère dans les technologies financières, a annoncé la semaine dernière la réussite d’un tour de table d’un montant de 3,5 millions $. Les fonds seront utilisés pour développer sa technologie et soutenir sa croissance sur le marché local.

« MNZL va au-delà d'un simple ajustement ; il s'agit d'une véritable révolution dans l'accès au crédit. Ce changement permet non seulement aux familles de se prendre en charge en leur offrant un levier financier, mais il contribue également à une plus grande prospérité économique dans la région », a déclaré M. Saleh.

Lire aussi:

La Sierra Leone se tourne vers l’expertise vietnamienne pour sa transformation numérique

Le Tanzanien Martin Warioba finance les fintech en pré-amorçage et amorçage

Il cumule plus de 20 ans d’expérience dans les technologies de l’information et les paiements. Il met ses compétences au service du développement des fintech et de la technologie en Afrique.

Martin Warioba (photo), entrepreneur et investisseur originaire de Tanzanie, est le fondateur et le directeur associé de Warioba Ventures, une entreprise de conseil et d’investissement établie à Dar es Salaam en 2022.

L’objectif principal de Warioba Ventures est de créer et de soutenir un écosystème propice aux fintech et aux start-up, qui s’attaquent aux défis majeurs de l’Afrique grâce à la technologie. Ses services englobent l’investissement, le développement des fintech et des start-up, la stratégie d’entreprise, les paiements et le conseil technologique.

En mettant l’accent sur l’Afrique de l’Est, l’entreprise fournit non seulement des fonds aux entrepreneurs, mais également une expertise technique, une connaissance approfondie du marché et un accompagnement. Elle se concentre principalement sur les start-up en phase précoce et d’amorçage, dotées de modèles commerciaux novateurs, de revenus en croissance, d’une solide base économique et d’un potentiel de développement à travers l’Afrique.

En dehors de son rôle chez Warioba Ventures, Martin Warioba occupe le poste de directeur non exécutif chez Dawa Mkononi, une entreprise pharmaceutique dédiée à l’amélioration de l’accès aux médicaments en Tanzanie et dans toute l’Afrique. Il préside également le conseil d’administration de la CRDB Bank Foundation.

Martin Warioba est titulaire d’une licence en informatique et en mathématiques obtenue en 2003 à l’université de l’Etat de Louisiane, ainsi que d’une maîtrise en gestion de l’information de la W. P. Carey School of Business de l’université de l’Etat d’Arizona, obtenue en 2007. Avant de fonder Warioba Ventures, il a cofondé, en 2011, WS Technology Consulting, une entreprise technologique et de conseil.

Sa carrière professionnelle a débuté en 2004 à la Banque centrale de Tanzanie, où il a travaillé en tant qu’analyste et programmeur informatique. En 2006, il a été promu chef de projet chez CVS Health, une entreprise spécialisée dans les solutions de santé. En 2007, il a rejoint Deloitte en tant que consultant en intégration technologique. De 2009 à 2013, il a occupé le poste d’analyste technologique et chef de projet à la Banque centrale de Tanzanie.

Melchior Koba

Lire aussi:

Tanzanie : John Haule facilite la comptabilité et les paiements numériques

Tanzanie : John Haule facilite la comptabilité et les paiements numériques

Animé par la vision d’un avenir numérique prospère pour les entreprises africaines, il développe des outils technologiques sur mesure qui répondent aux besoins spécifiques des petites et moyennes entreprises.

John Haule (photo), originaire de Tanzanie, est le fondateur et le président-directeur général de Swahilies. L’entreprise, lancée en 2020, développe des solutions de paiement numérique pour les entreprises en Afrique.

Swahilies propose des outils numériques pour autonomiser les entreprises africaines en leur fournissant des outils financiers et opérationnels de pointe. Son but est de simplifier la comptabilité, permettre les paiements numériques et débloquer des solutions bancaires. Elle fournit une panoplie de solutions pour permettre aux entreprises de rester organisées et performantes.

L’entreprise dispose d’une plateforme qui facilite le suivi des ventes et des dépenses, permettant aux entreprises de connaître exactement leurs performances à tout moment. Elle propose un système de gestion de stock en temps réel et a mis au point des outils pour aider les entreprises à recouvrer les créances impayées de leurs clients. Actuellement, plus de 10 000 entreprises en Tanzanie utilisent les solutions de Swahilies.

John Haule est également un membre fondateur de la Tanzania Fintech Association (TAFINA), une plateforme visant à renforcer l’écosystème fintech pour promouvoir l’inclusion financière et économique en Tanzanie. En tant qu’éditeur en chef du média This Week in Fintech en Afrique, il contribue aussi à informer sur les développements du secteur.

Avant Swahilies, l’entrepreneur a créé plusieurs autres entreprises. En 2015, il a fondé Positivity Clothing Brand, une marque de vêtements inspirants pour la nouvelle génération. L’entreprise proposait une variété de produits, notamment des t-shirts et des casquettes personnalisés. En 2016, il a cofondé Swahili Inspiration, une plateforme de médias numériques utilisant la langue swahili pour informer les Tanzaniens sur les opportunités mondiales.

Titulaire d’un bachelor en protection sociale obtenu en 2020 à l’Institute of Finance Management, John Haule a travaillé entre 2021 et 2022 en tant que VC scout, recherchant des opportunités d’investissement dans les start-up pour l’entreprise d’investissement shl.vc.

Melchior Koba

Lire aussi:

Avec Smart EFD, la Tanzanienne Prisca Magori fournit des reçus fiscaux numériques aux entreprises

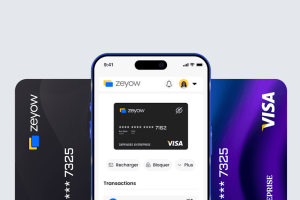

Bénin : Zeyow aide à créer des cartes virtuelles pour acheter en ligne

Avec plus de 150 000 utilisateurs en quatre ans d’existence, selon les données de la start-up, Axa Zara offre plusieurs solutions fintech aux populations africaines. La start-up veut s’imposer sur ce segment en Afrique.

Zeyow est une solution fintech développée par la jeune pousse béninoise Axa Zara. Elle permet aux utilisateurs de créer des cartes bancaires virtuelles en vue d’effectuer des transactions financières en ligne. La start-up, basée dans les villes d’Abomey-Calavi (Bénin) et d’Abidjan (Côte d’Ivoire), a été fondée en 2019 par Elias Mahugnon Missihoun.

« La mission d'Axa Zara c’est de créer des opportunités infinies grâce à la technologie. En tirant parti du potentiel de la technologie, notre objectif est de donner accès à de nouvelles possibilités, de franchir des barrières et de permettre à des personnes de tous horizons de réaliser leurs objectifs professionnels », explique la jeune pousse à We Are Tech Africa. Et elle poursuit : « nous nous concentrons sur le développement de solutions numériques qui sont non seulement efficaces, mais aussi inclusives, en veillant à ce que personne ne soit laissée pour compte dans la révolution numérique ».

La solution ne dispose pas d’une application mobile. L’utilisateur devra passer par son navigateur et se rendre sur le site Internet d’Axa Zara pour accéder à la solution Zeyow. Il faudra ensuite cliquer sur le bouton « créer un compte » et fournir les informations telles que le nom, le prénom, l’adresse e-mail ou encore le numéro de téléphone.

Après cette étape, l’utilisateur pourra créer sa carte bancaire virtuelle puis effectuer des opérations en ligne telles que des achats sur des plateformes d’e-commerce ou encore souscrire à des abonnements. En ce qui concerne la recharge de la carte, la fintech dispose de plusieurs moyens dont le mobile money très prisé par les populations africaines.

Axa Zara a des ambitions d’expansion sur le continent. S’exprimant sur le sujet, la jeune pousse affirme : « nous envisageons activement de nous étendre à d'autres pays. Ce processus implique une analyse rigoureuse du marché afin d'identifier exactement où se situent les besoins. Nous prenons en compte l'écosystème local et toutes les opportunités disponibles pour nous assurer que notre intervention est non seulement pertinente mais aussi bénéfique pour les communautés que nous visons à servir ».

Adoni Conrad Quenum

Lire aussi:

Bénin : FeexPay simplifie les processus de paiement en ligne pour les entreprises

Burkina Faso : LigdiCash facilite les paiements en ligne

Présent au Burkina Faso, au Mali, au Niger, au Togo, au Bénin, en Côte d’Ivoire, au Sénégal et en Guinée, cette solution fintech est en pleine expansion. L’objectif est de s’imposer comme une référence continentale.

LigdiCash est une solution fintech développée par une jeune pousse burkinabè. Elle permet aux utilisateurs d’accéder à une variété de services financiers depuis ses plateformes web et mobile. La start-up, basée à Bobo Dioulasso, a été fondée par Souleymane Traoré.

« L’idée est née du constat que plusieurs entrepreneurs, entreprises et e-commerçants étaient confrontés à la difficulté d’avoir un moyen de paiement en ligne en commençant par des sites et application qu’ils ont développé pour leurs clients », explique Souleymane Traoré au média Croissance Afrique en 2022.

La solution dispose d’une application mobile accessible sur iOS et sur Android où elle a déjà été téléchargée plus de 100 000 fois, d’après les statistiques de Play Store. L’utilisateur, après téléchargement, devra se créer un compte pour accéder aux services proposés par la fintech. Les particuliers peuvent, entre autres, disposer d’un portefeuille électronique depuis lequel ils opèrent des opérations telles que les transferts d’argent mobile money vers différents réseaux télécoms, l’achat du temps d’antenne et des forfaits Internet ou encore les paiements en ligne.

En ce qui concerne les entreprises, la fintech offre des services sur mesure pour faciliter le développement de leurs affaires. Elle propose une interface de programmation pour la réception des paiements en ligne via divers moyens tels que les cartes bancaires (Visa, Mastercard, American Express, etc.) ou le mobile money. La fonctionnalité Bulk, de son côté, permet de faire des transactions, comme le paiement des salaires ou des fournisseurs, en une fois en utilisant les moyens de paiements cités supra.

Quant à PayLink, elle permet de créer un lien de paiement sur lequel l’utilisateur reçoit des paiements en ligne, que ce soit pour des ventes en ligne, des collectes de fonds. « Lorsqu'un marchand utilise des paylinks, il publie ses articles avec un lien ou un bouton à côté, sur lequel le client peut cliquer et effectuer le paiement s'il est intéressé par l'article en question et quant au marchand il sera notifié de l'achat de tel ou tel de ses articles », indique la jeune pousse.

Adoni Conrad Quenum

Lire aussi:

Au Togo, eGo Transfer facilite l’interopérabilité du mobile money avec son application mobile

Les solutions fintech se multiplient sur le continent pour résoudre différents problèmes liés aux services financiers. Au Togo, une jeune pousse s’est penchée sur l’interopérabilité du mobile money et propose une solution dans ce sens.

eGo Transfer est une solution fintech développée par une jeune pousse togolaise. Elle permet aux utilisateurs d’envoyer et de recevoir de l’argent via mobile money peu importe leur opérateur télécoms. La start-up, basée à Lomé, a été fondée en 2020 par Attisso Luz Koumedzro.

« L’idée d’eGo Transfer nous ai venu quand mon petit frère m’avait demandé de lui transférer de l’argent Flooz or j’utilisais T-Money donc j’ai pensé à créer une solution qu’est eGo Transfer qui permet de transférer de l’argent T-Money vers Flooz et de Flooz vers T-Money. Elle offre également la possibilité de recevoir de l’argent de Ria vers les comptes T-Money ou Flooz », explique Attisso Luz Koumedzro.

La solution dispose d’une application mobile pour les smartphones roulant sous Android. Elle est téléchargeable depuis la plateforme web de eGo Transfer mais elle n’est pas disponible sur Play Store. L’utilisateur, après téléchargement, crée son compte en renseignant les informations telles que : nom, prénoms et le numéro de téléphone ; il crée un code PIN d’au moins 6 chiffres et valide le processus.

Le compte créé, l’utilisateur peut effectuer les transferts de fonds vers n’importe quel réseau télécoms opérant au Togo. Depuis l’interface de l’application, il suffit de choisir le réseau duquel l’on veut effectuer le transfert, le réseau vers lequel l’on veut l’effectuer, renseigner le montant, le numéro et saisir le code PIN pour valider le transfert. Il faut signaler que, pour les transferts via cette application mobile, il faut envoyer au minimum de 300 FCFA (environ 0,49 $).

En 2020, eGo Transfer remporte le premier prix lors de l’Open Hack organisé par l’incubateur Nunya Lab. L’objectif était de proposer une solution innovante et eGo Transfer a retenu l’attention du jury. Elle est repartie avec un chèque d’un montant de 1 000 000 FCFA. En 2023, la fintech a été sélectionnée, avec sept autres start-up togolaises, pour participer au sommet international Tech Afrique-Europe, Emerging Valley, qui a eu lieu les 27 et 28 novembre à Marseille, en France.

Adoni Conrad Quenum

Lire aussi:

Artybe, un réseau social togolais qui connecte passionnés de culture et de sport

Avec Smart EFD, la Tanzanienne Prisca Magori fournit des reçus fiscaux numériques aux entreprises

En tant qu'entrepreneure, son objectif est de simplifier la vie des chefs d'entreprise en Tanzanie. Son engagement a été salué et célébré par le magazine Forbes Africa.

Prisca Magori (photo), originaire de Tanzanie, est la cofondatrice et la présidente-directrice générale de Smart EFD. La start-up permet aux propriétaires d’entreprises et aux sociétés de produire des factures fiscales conformes aux lois et réglementations locales.

Fondée en 2022, Smart EFD offre une solution technologique permettant d’émettre des reçus fiscaux à partir de divers appareils tels que smartphones, ordinateurs portables, terminaux de point de vente et ordinateurs de bureau. Ces reçus sont vérifiables grâce à des codes QR, conformément aux règles de l’autorité fiscale tanzanienne (TRA).

Smart EFD est une solution proposée par l’entreprise tanzanienne Evas Autotravel Company Ltd. Elle a été développée par TenTen Inc Ltd, une entreprise cofondée par Prisca Magori en 2021. TenTen Inc Ltd, dont l’entrepreneure était la présidente-directrice générale jusqu’en 2022, opère dans le secteur du tourisme en offrant une plateforme innovante pour la réservation de voyages enrichissants, avec des options de paiement flexibles.

Prisca Magori est titulaire d’un diplôme d’ingénierie pétrolière obtenu en 2018 à l’université chinoise du pétrole. Il détient aussi un master en gestion de projet obtenu en 2022 à l’université de Dar es Salam.

Elle a commencé sa carrière professionnelle chez Shengli Oilfield Services Co. en 2017 en tant que stagiaire. En 2018, elle est embauchée par l’Eengineers Registration Board Tanzania en tant qu’ingénieure junior. En 2019, elle rejoint la Tanzania Private Sector Foundation comme coordinateur du Conseil des compétences du secteur de la construction.

En avril 2024, Prisca Magori a été sélectionnée dans la liste Forbes Africa 30 under 30, récompensant les jeunes entrepreneurs de moins de 30 ans qui impactent le développement du continent.

Melchior Koba

Lire aussi:

Le Kényan Stephen Nyumba fournit une solution de gestion des clients et de traitement des paiements aux entreprises

Entrepreneur en série, il est à l'origine de plusieurs solutions technologiques qui aident particulièrement les entreprises. Son objectif est d'aider ces dernières à mieux gérer leurs activités et à accroître leurs profits.

Le Kényan Stephen Nyumba (photo) est le cofondateur et président-directeur général de PokeaPay, une entreprise offrant une solution complète de gestion client et de traitement des paiements. Cette solution agit comme une passerelle de paiement pour l’Afrique de l’Est, facilitant les transactions financières.

Fondée en 2020, PokeaPay s’engage à fournir des solutions personnalisées et innovantes pour aider ses clients à prospérer. En plus de faciliter les paiements, elle aide les entreprises à améliorer leur interaction avec leurs clients et la qualité de leurs ventes. Elle leur fournit également des données utiles pour prendre des décisions stratégiques plus éclairées.

PokeaPay accompagne ses clients à chaque étape, de l’acquisition de clients à la finalisation des paiements, en passant par la conversion et la vente. Elle accepte les modes de paiement VISA, MasterCard, M-Pesa, Airtel Money et Pokea Wallet.

Stephen Nyumba n’est pas seulement le cofondateur de PokeaPay. Il a une longue expérience dans le domaine de la technologie. En 2004, il a cofondé Intrepid Data Systems, une entreprise spécialisée dans les solutions de productivité pour les entreprises. Il est aussi à l’origine du Local Development Research Institute, créé en 2015, un groupe de réflexion axé sur l’action qui œuvre pour l’éradication de la pauvreté, de la faim et des inégalités en Afrique.

En 2010, il a cofondé iPay Limited, une start-up offrant des services de traitement de paiements et de facturation en temps réel, agréée par la Banque centrale du Kenya.

Stephen Nyumba est diplômé de la Jomo Kenyatta University of Agriculture and Technology, où il obtient un baccalauréat en technologie de l’information en 2007. Il a commencé sa carrière professionnelle en 2002, en tant qu’administrateur informatique chez Centurion Systems, un centre de formation et de transfert de technologie.

Melchior Koba

Lire aussi:

La Kényane Mumbe Mwangangi utilise l’IA pour optimiser l’apprentissage scolaire